निवेशकों के लिए डिबेंचर के मुख्य लाभों में नियमित, निश्चित-ब्याज आय प्राप्त करना शामिल है, जो आमतौर पर बचत खातों की तुलना में अधिक रिटर्न प्रदान करता है। वे पोर्टफोलियो विविधीकरण का अवसर प्रदान करते हैं और निवेश स्थिरता बनाए रखते हैं, क्योंकि वे इक्विटी की तुलना में कम अस्थिर होते हैं और बाजार के उतार-चढ़ाव से अप्रभावित रहते हैं।

डिबेंचर क्या है?

डिबेंचर कंपनियों द्वारा धन उधार लेने के लिए जारी किया जाने वाला एक दीर्घकालिक वित्तीय साधन है। यह निश्चित ब्याज रिटर्न प्रदान करता है, जिससे यह एक अनुमानित आय स्रोत बन जाता है। इक्विटी के विपरीत, यह स्वामित्व या मतदान अधिकार नहीं देता है लेकिन अतिरिक्त सुरक्षा के लिए कंपनी की संपत्तियों के विरुद्ध सुरक्षित किया जा सकता है।

डिबेंचर के क्या फायदे हैं?

डिबेंचर के प्राथमिक लाभों में निश्चित ब्याज दरों की पेशकश, स्टॉक एक्सचेंजों पर व्यापार योग्य होने के कारण तरलता बढ़ाना, घाटे में भी ब्याज भुगतान सुनिश्चित करना और जारीकर्ता कंपनी द्वारा शीघ्र मोचन की अनुमति देना शामिल है।

निश्चित आय स्रोत: डिबेंचर निश्चित ब्याज दरों के माध्यम से एक स्थिर और अनुमानित आय स्ट्रीम प्रदान करते हैं, जिससे उन निवेशकों को लाभ होता है जो नियमित आय पसंद करते हैं।

कुशल धन उगाहने वाला उपकरण: इक्विटी या वरीयता शेयरों की तुलना में, कंपनियों के लिए बड़ी मात्रा में पूंजी जुटाने के लिए डिबेंचर एक अधिक कुशल तरीका है।

तरलता: चूंकि डिबेंचर का कारोबार स्टॉक एक्सचेंजों पर किया जाता है, वे तरलता प्रदान करते हैं, जिससे निवेशक आसानी से उन्हें खरीद या बेच सकते हैं।

कोई स्वामित्व कमजोरीकरण नहीं: डिबेंचर धारकों को कंपनी की बैठकों में मतदान का अधिकार नहीं मिलता है, इस प्रकार, मौजूदा शेयरधारकों का नियंत्रण बरकरार रहता है।

मुद्रास्फीति के दौरान फायदेमंद: मुद्रास्फीति की अवधि के दौरान निश्चित ब्याज दर फायदेमंद होती है, क्योंकि जारीकर्ता के लिए उधार लेने की लागत नहीं बढ़ती है।

धारकों के लिए कम जोखिम: डिबेंचर धारकों के लिए जोखिम अपेक्षाकृत कम है, क्योंकि वे कंपनी के लाभ या हानि की परवाह किए बिना ब्याज भुगतान के हकदार हैं।

मोचन लचीलापन: कंपनियां अपने ऋण दायित्वों के प्रबंधन में लचीलेपन की पेशकश करते हुए, अधिशेष निधि होने पर डिबेंचर को भुना सकती हैं।

कर लाभ: डिबेंचर पर ब्याज कंपनी के लिए कर-कटौती योग्य है, जिससे यह एक लागत प्रभावी उधार विकल्प बन जाता है।

क्रेडिट रेटिंग में सुधार: डिबेंचर जारी करने से किसी कंपनी की पूंजी संरचना में विविधता लाकर उसकी क्रेडिट रेटिंग में सुधार हो सकता है।

परिसंपत्ति-समर्थित सुरक्षा: कुछ डिबेंचर कंपनी की परिसंपत्तियों के विरुद्ध सुरक्षित होते हैं, जो निवेशकों को अतिरिक्त सुरक्षा प्रदान करते हैं।

डिबेंचर के क्या लाभ हैं – त्वरित सारांश

- डिबेंचर के फायदों में स्थिर, निश्चित आय रिटर्न अक्सर बचत से अधिक, पोर्टफोलियो विविधीकरण और इक्विटी की तुलना में कम अस्थिरता शामिल है, जो बाजार में उतार-चढ़ाव के बीच अधिक स्थिर निवेश विकल्प प्रदान करता है।

- एक डिबेंचर, कंपनियों के लिए दीर्घकालिक उधार उपकरण के रूप में, निवेशकों को स्वामित्व या मतदान अधिकार दिए बिना निश्चित ब्याज आय प्रदान करता है, और कभी-कभी अतिरिक्त सुरक्षा के लिए कंपनी की संपत्ति के खिलाफ सुरक्षित किया जाता है।

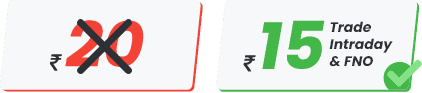

- आज ही 15 मिनट में ऐलिस ब्लू के साथ मुफ़्त ट्रेडिंग खाता खोलें! स्टॉक, म्यूचुअल फंड, बॉन्ड और आईपीओ में निःशुल्क निवेश करें। इसके अलावा केवल ₹15/ऑर्डर पर व्यापार करें और ब्रोकरेज पर ₹13500/वर्ष से अधिक की बचत करें।

डिबेंचर के लाभ – अक्सर पूछे जाने वाले प्रश्न

डिबेंचर के क्या फायदे हैं?

डिबेंचर के फायदों में एक निश्चित आय स्रोत प्रदान करना, कंपनियों के लिए कुशल पूंजी जुटाना, स्टॉक एक्सचेंज ट्रेडिंग के माध्यम से तरलता, स्वामित्व में कोई कमी नहीं, मुद्रास्फीति के दौरान फायदेमंद, सुनिश्चित ब्याज के साथ कम जोखिम, मोचन लचीलापन, कर लाभ, संभावित क्रेडिट रेटिंग में सुधार और कभी-कभी संपत्ति शामिल है। अतिरिक्त निवेशक सुरक्षा के लिए समर्थित सुरक्षा।

डिबेंचर की विशेषताएं क्या हैं?

डिबेंचर की विशेषताओं में निश्चित ब्याज दरें, एक निर्दिष्ट परिपक्वता तिथि, परिसंपत्तियों के खिलाफ संभावित सुरक्षा, ब्याज भुगतान के माध्यम से नियमित आय और स्टॉक एक्सचेंजों पर व्यापार योग्यता, निवेशकों को तरलता की पेशकश शामिल है।

प्रतिदेय डिबेंचर के क्या लाभ हैं?

प्रतिदेय डिबेंचर के फायदों में निवेश योजना के लिए स्पष्ट परिपक्वता तिथि, निवेशकों के लिए कम दीर्घकालिक जोखिम और अपने ऋण दायित्वों को कुशलतापूर्वक प्रबंधित करने वाली कंपनियों के लिए अनुमानित नकदी प्रवाह शामिल हैं।

डिबेंचर धारक कौन हैं?

डिबेंचर धारक वे निवेशक होते हैं जो किसी कंपनी के डिबेंचर खरीदकर उसे पैसा उधार देते हैं, अनिवार्य रूप से निश्चित ब्याज भुगतान और परिपक्वता पर पुनर्भुगतान के हकदार लेनदार बन जाते हैं।

डिबेंचर धारकों की भूमिका क्या है?

डिबेंचर धारकों की भूमिका किसी कंपनी को नियमित ब्याज भुगतान और डिबेंचर की परिपक्वता पर मूलधन के पुनर्भुगतान के बदले में ऋण पूंजी प्रदान करना है।

डिबेंचर का रिटर्न क्या है?

डिबेंचर पर रिटर्न में आम तौर पर निश्चित ब्याज भुगतान शामिल होता है, जिसे कूपन भुगतान के रूप में जाना जाता है, जो डिबेंचर की परिपक्वता तिथि तक डिबेंचर धारक को समय-समय पर किया जाता है।